Ein Tilgungsplan ist mehr als nur eine Aufstellung von Monatsraten. Er zeigt, wie lange du noch zahlen musst, wie viel Zinsen du insgesamt bezahlst - und ob du deine Schulden schneller loswerden kannst. Viele Menschen unterschätzen, wie stark kleine Veränderungen an ihrer Ratenhöhe oder gezielte Sondertilgungen ihre Finanzlage verändern können. In Deutschland, wo die durchschnittliche Baufinanzierung bei über 200.000 Euro liegt, macht das einen Unterschied von zehntausenden Euro aus.

Was ist eigentlich eine Sondertilgung?

Eine Sondertilgung ist eine zusätzliche Zahlung, die du zusätzlich zu deiner monatlichen Rate auf dein Darlehen überweist. Sie ist nicht verpflichtend, aber sie ist extrem nützlich. Du kannst sie einmal im Jahr machen, oder monatlich - je nachdem, was dein Vertrag erlaubt. Die meisten Banken erlauben zwischen 5 und 10 Prozent der ursprünglichen Kreditsumme pro Jahr als Sondertilgung. Das klingt nach wenig, aber bei einem 250.000-Euro-Darlehen sind das bis zu 25.000 Euro pro Jahr, die du extra zahlen kannst.Warum macht das einen Unterschied? Weil du damit Zinsen sparst. Jeder Euro, den du früher tilgst, zahlt weniger Zinsen in den folgenden Jahren. Stell dir vor, du hast ein Darlehen mit 2 % Zinsen. Wenn du 10.000 Euro zusätzlich zahlst, sparst du nicht nur die Zinsen von 10.000 Euro in diesem Jahr - sondern auch die Zinsen, die diese 10.000 Euro in den nächsten 10, 15 oder 20 Jahren hätten erzeugt.

Warum ist die Ratenhöhe so wichtig?

Die meisten Immobilienkredite in Deutschland sind Annuitätendarlehen. Das bedeutet: Deine monatliche Rate bleibt gleich - aber der Anteil, der auf Zinsen und Tilgung geht, verändert sich. Am Anfang zahlst du hauptsächlich Zinsen. Später, wenn die Restschuld kleiner ist, fließt mehr in die Tilgung. Das ist gut für deine monatliche Planung - aber schlecht, wenn du schnell schuldenfrei werden willst.Wenn du nur die gesetzliche Mindesttilgung von 1 % wählst, dauert es über 30 Jahre, bis du dein Haus wirklich deins bist. Bei 2 % Tilgung bist du nach 25 Jahren fertig. Bei 3 % sind es nur noch 18 Jahre. Das ist kein Zufall. Je höher deine Ratenhöhe, desto schneller bist du frei. Aber: Höhere Raten bedeuten auch höhere monatliche Belastung. Deshalb ist die Kombination aus moderater Ratenhöhe und gezielten Sondertilgungen oft die beste Lösung.

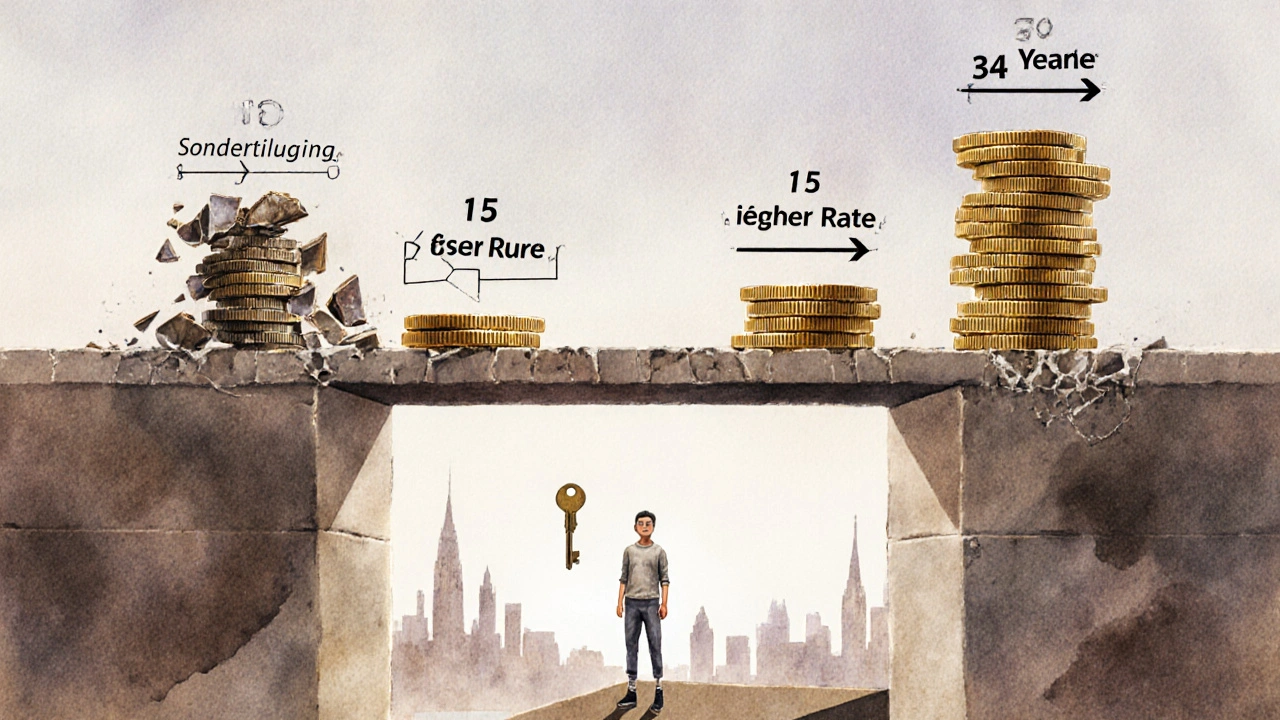

Wie wirkt sich eine Sondertilgung konkret aus?

Nehmen wir ein Beispiel: Du hast ein Darlehen von 200.000 Euro, 2 % Zinsen, 2 % anfängliche Tilgung, 15 Jahre Zinsbindung. Ohne Sondertilgung bleibst du nach 15 Jahren mit rund 130.000 Euro Restschuld stecken. Du hast insgesamt über 50.000 Euro Zinsen gezahlt. Die Laufzeit beträgt 34 Jahre und 9 Monate.Jetzt machst du jährlich eine Sondertilgung von 10.000 Euro - das sind 5 % der Kreditsumme. Was passiert? Nach 15 Jahren ist die Restschuld auf 0 Euro gesunken. Du hast nur noch 26.371 Euro Zinsen gezahlt. Deine Laufzeit ist auf exakt 15 Jahre gekürzt. Das sind 19 Jahre weniger und fast 24.000 Euro Zinsersparnis - nur durch eine jährliche Zahlung, die du dir vielleicht von deinem Bonus oder einer Erbschaft leisten kannst.

Und das ist kein Traum. Das ist Standardrechnung. Interhyp, Homeday und andere Banken bieten kostenlose Online-Rechner an, mit denen du das selbst nachrechnen kannst. Gib deine Zinsen, Tilgung und Sondertilgung ein - und du siehst sofort, wie viel Zeit und Geld du sparen kannst.

Was passiert nach der Sondertilgung?

Viele glauben, dass eine Sondertilgung die monatliche Rate senkt. Das ist falsch. Bei den meisten Verträgen bleibt die Rate gleich - die Laufzeit wird nur kürzer. Die Bank berechnet deinen Tilgungsplan neu: Der Zinsanteil sinkt, der Tilgungsanteil steigt. Du zahlst nicht weniger pro Monat - aber du zahlst weniger Monate.Wenn du die Rate wirklich senken willst, musst du das extra beantragen. Das ist möglich, aber nicht automatisch. Viele Kunden verpassen das und zahlen jahrelang mehr, als sie müssten. Wenn du nach einer Sondertilgung deine Rate reduzieren willst, ruf deine Bank an, schick eine E-Mail oder nutze das Online-Banking - und fordere explizit eine neue Ratenberechnung an.

Und: Nach einer Sondertilgung bekommst du meistens einen neuen Tilgungsplan. Aber nicht immer automatisch. Viele Banken schicken ihn erst, wenn du ihn anforderst. Frag also nach. Halte ihn auf. Vergleiche ihn mit dem alten. Das ist dein Finanzbuch - und du musst es im Griff haben.

Wie viel Sondertilgung ist möglich?

Nicht alle Verträge sind gleich. Einige Banken erlauben 10 % pro Jahr, andere nur 2 %. Einige erlauben nur einmal jährlich, andere monatlich. Einige erlauben 5 %, aber nur bis zum Ende der Zinsbindung. Andere erlauben 5 % - aber nur, wenn du sie bis zum 31. Dezember überweist.Das ist der große Fallstrick. Viele Kunden überweisen 7.500 Euro im März - weil sie ein Bonus bekommen haben - und die Bank weist die Zahlung zurück, weil nur 5 % erlaubt sind und der Rest erst im Dezember zählt. Das passiert häufiger, als man denkt. Auf Foren wie finanzen100.de oder Reddit beschweren sich Nutzer jedes Jahr darüber.

Prüfe also vor jeder Sondertilgung:

- Wie viel Prozent pro Jahr sind erlaubt?

- Wann ist der Stichtag? (Oft 31. Dezember)

- Wird die Sondertilgung sofort verrechnet oder erst mit der nächsten Rate?

- Gibt es eine Mindesthöhe? (Manche Banken verlangen mindestens 1.000 Euro)

- Wird eine Gebühr erhoben? (Selten, aber möglich)

Der Vertrag ist dein Gesetz. Lies ihn. Nicht nur, wenn du ihn unterschreibst - sondern jedes Jahr, bevor du zahlen willst.

Was ist mit der Ratenhöhe bei niedrigen Zinsen?

Die Zinsen sind historisch niedrig. 2025 liegen sie bei 1,8 % bis 2,2 % für 15-jährige Zinsbindungen. Das ist ein Geschenk. Aber es ist auch eine Falle. Viele denken: „Ich zahle nur Zinsen, also spare ich Geld, wenn ich investiere.“Das klingt vernünftig - aber es ist oft falsch. Wenn du dein Geld in eine Anlage mit 3 % Rendite steckst, musst du berücksichtigen: Die Rendite ist nicht sicher. Die Inflation frisst sie. Die Steuern schneiden ab. Und wenn die Zinsen steigen - wie sie es in den nächsten Jahren fast sicher tun werden - dann hast du ein Darlehen mit 5 % Zinsen und eine Anlage, die nur 2 % bringt. Du verlierst Geld.

Bei niedrigen Zinsen ist die klügste Strategie: Tilge. So viel wie möglich. Nutze die Sondertilgung. Erhöhe die Rate, wenn du kannst. Mache dir deine Immobilie zur sicheren Anlage. Du sparst Zinsen - und das ist eine sichere Rendite von 2 %, 3 %, vielleicht sogar 4 %. Das ist mehr, als die meisten Aktienfonds oder Sparbriefe heute bieten.

Was du vermeiden solltest

Hier sind die drei häufigsten Fehler:- Falsche Angaben bei der Überweisung. 28 % aller Sondertilgungsfehler passieren, weil die Darlehensnummer oder Kundennummer nicht stimmt. Die Bank kann das Geld nicht zuordnen - und es wird zurücküberwiesen. Schreibe immer „Sondertilgung“ + deine Darlehensnummer + deinen Namen in den Verwendungszweck.

- Keine Fristen beachten. Wenn du nur bis zum 31. Dezember Sondertilgung machen darfst, aber im November zahlst, ist das zu spät. Nutze einen Dauerauftrag - und stelle ihn auf den 1. Januar. So verpasst du nichts.

- Keinen neuen Tilgungsplan anfordern. Du hast 15.000 Euro gezahlt - aber dein Konto zeigt immer noch die alte Restschuld? Dann hat die Bank ihn nicht aktualisiert. Fordere den neuen Plan an. Sonst glaubst du, du hast noch viel mehr Schulden, als du wirklich hast.

Wie du deine Strategie anpasst

Wenn du 2025 dein Darlehen hast, dann musst du nicht nur heute denken - sondern auch auf 2030, 2035. Was passiert, wenn die Zinsen auf 4 % steigen? Dann ist dein Darlehen mit 130.000 Euro Restschuld eine schwere Last. Aber wenn du bis dahin 80.000 Euro getilgt hast - dann ist es nur noch eine Belastung, nicht eine Bedrohung.Wenn du eine hohe Sondertilgung machst, dann stelle sicher: Du hast eine Notreserve von mindestens drei Monatsraten. Wenn du plötzlich krank wirst oder dein Job wegbricht, brauchst du Geld. Sondertilgung ist klug - aber nicht, wenn sie deine Sicherheit zerstört.

Wenn du 2025 deine Zinsbindung verlängerst, prüfe dann: Hat der neue Vertrag eine Sondertilgungsoption? Und wie hoch ist sie? Viele Banken locken mit niedrigen Zinsen - aber schränken die Flexibilität ein. Das ist kein Schnäppchen. Das ist eine Falle.

Was kommt als Nächstes?

Die Banken merken, dass Sondertilgungen wichtig sind. Die Postbank hat 2023 monatliche Sondertilgungen bis 0,5 % eingeführt. Sparkassen erlauben jetzt bis zu 10 % pro Jahr. Die Commerzbank hat ihren Rechner erweitert - du kannst jetzt mehrere Szenarien simulieren. In den nächsten Jahren wird sich das weiterentwickeln.Die Zukunft der Baufinanzierung ist nicht nur niedrige Zinsen. Die Zukunft ist Flexibilität. Wer heute seine Sondertilgungsmöglichkeiten nutzt, hat später mehr Kontrolle. Wer sie ignoriert, bleibt lange abhängig.

Dein Haus ist nicht nur ein Ort zum Wohnen. Es ist deine größte finanzielle Investition. Und wie jede Investition muss sie geplant werden. Mit klugen Raten. Mit gezielten Sondertilgungen. Und mit einem Blick nach vorne.

Kann ich meine Sondertilgung zurücknehmen, wenn ich Geld brauche?

Nein. Sondertilgungen sind unwiderruflich. Sobald das Geld auf deinem Darlehen ist, kannst du es nicht mehr abheben. Deshalb solltest du nur so viel tilgen, wie du wirklich nicht mehr brauchst. Bilde dir eine Notreserve - und tilge nur das, was du dir leisten kannst, ohne auf deine Ersparnisse angewiesen zu sein.

Macht es Sinn, Sondertilgungen zu machen, wenn ich noch viele Jahre bis zur Zinsbindung habe?

Ja, besonders dann. Je länger die Zinsbindung noch läuft, desto mehr Zinsen sparst du langfristig. Wenn du jetzt 10.000 Euro tilgst, vermeidest du Zinsen für die nächsten 15, 20 oder sogar 30 Jahre. Das ist wie eine sichere Rendite von 2 % bis 4 % - ohne Risiko. Es ist die klügste Investition, die du machen kannst.

Warum bleibt meine monatliche Rate gleich, obwohl ich viel getilgt habe?

Weil das so im Vertrag steht. Bei den meisten Annuitätendarlehen bleibt die Rate konstant - die Laufzeit wird verkürzt. Wenn du die Rate senken willst, musst du das extra beantragen. Die Bank berechnet dann neu: Weniger Zinsen, weniger Tilgung - aber die Rate sinkt. Das ist möglich, aber nicht automatisch. Frag nach.

Was passiert, wenn ich mehr als erlaubt Sondertilgung überweise?

Die Bank nimmt den Betrag nicht an - und überweist ihn zurück. Das passiert häufiger, als man denkt. Manche Banken erlauben nur 5 % pro Jahr - wenn du 7.500 Euro überweist, aber nur 5.000 erlaubt sind, kommt das Geld zurück. Prüfe immer den Vertrag, bevor du zahlst. Und schreibe genau: „Sondertilgung - maximal [X] Euro“.

Sollte ich lieber Sondertilgung machen oder mein Geld anlegen?

Bei aktuellen Zinsen unter 2,5 % ist Sondertilgung die sicherere Wahl. Du sparst Zinsen - das ist eine garantierte Rendite. Eine Anlage mit 3 % Rendite klingt besser - aber sie ist riskant. Wenn die Zinsen steigen, wirst du mit deinem Darlehen teurer. Mit Sondertilgung bist du unabhängig. Du baust dir Sicherheit auf - und das ist der größte Gewinn.

Kommentare

Uwe Knappe

November 17, 2025Ja klar, Sondertilgung ist geil. Aber wer hat schon 10k extra im Jahr rumliegen? Ich zahle Miete, esse und atme - mehr nicht. Das ist kein Finanzbuch, das ist Lebensrealität.

Heidi Becker

November 17, 2025Hi, ich hab das auch gerade neu gemacht und war total überrascht, wie viel man spart! 😊 Einfach mal den Rechner von Homeday ausprobieren – der zeigt es echt klar. Und nein, die Rate bleibt nicht automatisch niedriger, das musst du wirklich extra anfragen. Hab das erst nach 6 Monaten gemerkt… 🙈

Lukas Vaitkevicius

November 19, 2025Man, das ist ja so… tief. 🤯 Wir leben in einer Gesellschaft, die uns lehrt, zu konsumieren, nicht zu befreien. Sondertilgung? Das ist der erste Schritt zur geistigen Unabhängigkeit. Du zahlst nicht für ein Haus – du zahlst für deine Freiheit. Und die meisten? Die kaufen sich nur neue Sneaker. 😔

Agnes Koch

November 20, 2025Ich hab letztes Jahr 15k draufgepackt – und mein Bankberater hat mich fast ausgelacht. 😅 Jetzt hab ich 12 Jahre weniger Laufzeit. Und ja, ich hab den neuen Plan extra angefordert. Die Bank schickt den nie von allein. Fragt einfach! 🙌

María José Gutiérrez Sánchez

November 21, 2025Die mathematische Logik hinter Sondertilgungen ist unbestreitbar. Allerdings wird oft vernachlässigt, dass individuelle finanzielle Unsicherheiten – etwa durch berufliche Unsicherheit oder Familienplanung – eine hohe Tilgungsrate riskant machen können. Eine ausgewogene Strategie ist entscheidend.

Andreas Tassinari

November 22, 2025Beachte: Bei Annuitätendarlehen mit 2% Zinsen und 2% Tilgung beträgt der Zinsanteil im ersten Jahr ~4.000€, Tilgung ~2.666€. Mit 10k Sondertilgung im Jahr 1 sinkt die Restschuld um 12.666€, was eine Zinsersparnis von ~250€/Jahr über 30 Jahre bedeutet. Das ist 7.500€+ reine Zinsersparnis. Nichts anderes als Arbitrage.

Christof Dorner

November 23, 2025Die von Ihnen beschriebene Strategie ist theoretisch korrekt, jedoch nicht praxisrelevant für die Mehrheit der Bevölkerung. Statistisch gesehen verfügen weniger als 12% der deutschen Haushalte über liquide Mittel zur Durchführung von Sondertilgungen. Die Darstellung suggeriert eine finanzielle Selbstverantwortung, die strukturell unerreichbar ist.

Jana Ballieul

November 25, 2025Wow, also ich dachte, ich bin clever – bis ich gelesen hab, dass ich 19 Jahre zu viel zahle… 🙃 Danke für den Schubs in die Realität. Jetzt hol ich mir den neuen Tilgungsplan. Hoffentlich klappt’s mit der E-Mail…

Rodrigo Ludwig

November 27, 2025Leute, hört auf zu diskutieren und macht’s einfach! Ich hab letztes Jahr 12k Sondertilgung gemacht – und mein Konto hat sich wie ein Video Game gefühlt: „Bonus unlocked: 15 Jahre weniger Zinsen!“ 💥 Bank war überrascht, aber ich war happy. Einfach überweisen, Verwendungszweck schreiben, fertig. Kein Drama.

Karoline Kristiansen

November 27, 2025„Sondertilgung“ nicht „Sondertilgung“ schreiben. Und „Darlehensnummer“ nicht „Darlhenesnummer“. Kleine Fehler, große Probleme. Ich hab neulich 5k verloren, weil jemand „Zins“ statt „Zinsen“ geschrieben hat. 🤦♀️

David Blumenthal

November 28, 2025Die vorgestellte Methode der Sondertilgung entspricht den Grundsätzen der rationalen Kapitalallokation. Es ist jedoch zu beachten, dass die monetäre Bewertung nicht den psychologischen Wert von finanzieller Sicherheit berücksichtigt. Der emotionale Nutzen einer schuldenfreien Existenz ist nicht quantifizierbar, jedoch existent.

Patrick Alspaugh

November 29, 2025Just wanted to say this is incredibly helpful. I’m Irish but my partner is German and we’re buying here – this cleared up so much. Thanks for writing it so clearly. 💙

ilse gijsberts

Dezember 1, 2025Also ich hab gedacht, ich bin schlau… bis ich gemerkt hab, dass ich 8 Jahre lang zu viel gezahlt hab, weil ich nie nach dem neuen Plan gefragt hab. 😅 Danke, dass ihr das alle sagt – ich fühl mich jetzt nicht mehr so dumm. 😘

Marcel Menk

Dezember 3, 2025Die Banken lieben Sondertilgungen – weil sie so die Leute glauben machen, sie wären clever. Aber die echte Strategie? Die Banken verkaufen dir erst teure Versicherungen, dann Zinsfixierungen, dann… und dann, wenn du endlich frei bist, kriegst du die Rechnung für die „kostenlose Beratung“. 🤖 Sie wollen dich nicht frei. Sie wollen dich manipulieren. 🔥

Eric Wolter

Dezember 3, 2025Ich hab vor 2 Jahren angefangen, 5k/Jahr zu tilgen – und jetzt hab ich fast 30k Zinsen gespart. Es fühlt sich an, als hätte ich einen zweiten Job ohne zu arbeiten. 🎯 Wer das nicht macht, verpasst das beste Investment des Lebens. Einfach machen. Nicht denken. Überweisen. 😎

Schreibe einen Kommentar